展望下半年,纺织制造行业有望恢复。A 股纺织制造板块收入/净利润同比增长 8%/9%,港股纺织制造板块收入同比增长 6%,2022 年下半年,随着东南亚疫情的影响减弱,纺织制造板块开工率及物流运输或逐步恢复正常,主要原材料成本有望企稳,且人民币汇率有望转为正面贡献。然而也注意到,欧美市场消费需求前景较为疲软,或影响出口纺企下半年业绩反弹的强度。中长期看,市场份额将继续向优质龙头纺企集中,鉴于其具备全球化产能布局、领先的生产技术及质量、高效灵活的订单交付周期、以及在员工福利待遇、环保节能等领域制定完善制度。

新冠疫情对纺织制造企业影响逐渐降低

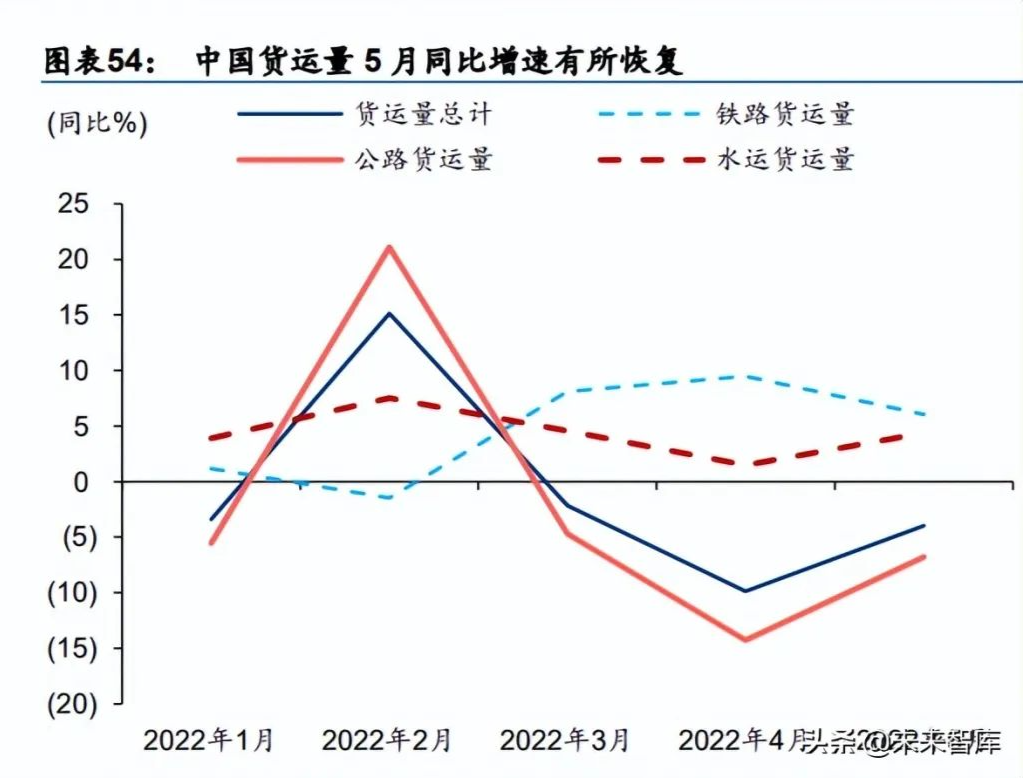

2022年上半年,国内对奥密克戎疫情采取严格防控措施,线下零售表现及物流运输时效明显转差,上游纺织企业受到后者负面影响较为明显。5月以来,随着疫情防控逐渐放松,国内纺企工厂开工率有所恢复,原物料采购运输以及订单出货交付更为顺畅;出口数据亦有反弹,5月单月服装类、纺织品类同比增速分别为 15.8%、24.9%,环比 4 月 0.9%、2.4%有明显提升。我们预计下游终端需求的恢复,开工率进一步走高,以及物流运输效率改善将支撑下半年纺企的收入及利润率环比改善。

运动服饰:长期需求稳健;短期受益于低基数

该行认为受疫情防控影响,运动服饰板块二季度零售表现将是阶段性低点,并将随着防控措施放松,有望在三季度逐步恢复。其中,国产运动服饰品牌在上半年因受到去年新疆棉事件导致的高基数的影响,也将在下半年逐步缓解,边际改善更为明显。长期来看,运动服饰将持续受益于疫情后居民健康意识的进一步提升及对健康生活方式的追求,需求增速有望持续领跑纺织服装行业平均水平。

休闲服饰:边际改善,库存去化进行时

随着疫情防控逐步放松,我们预计下半年休闲服饰零售表现将逐步回暖,主要上市公司收入增速有望从低基数录得反弹。但鉴于波动的疫情环境下居民对未来收入预期及消费信心尚未完全恢复,而休闲服饰板块竞争格局及市场需求弱于运动服饰,我们预计休闲服饰收入端反弹趋势将弱于运动服饰。细分品类来看,我们认为中高端品牌服饰韧性或强于大众服饰。一季度末,休闲服饰库存处于高位,下半年各公司进入库存去化阶段,折扣加深或导致利润率短期受损。此外,我们看好户外露营板块带来增量消费,中长期增长空间可观。

6月份以来,本轮由奥密克戎变种引发的新一轮疫情基本得到控制,全国复工复产有序推进,我们认为线下客流恢复利好服装企业零售额增速边际改善。此外,下半年基数回落亦有望 推动休闲服装企业收入增速反弹。

因此,在消费信心偏弱以及疫情不确定性较大的背景下,我们预计下半年休闲服饰收入增速反弹强度将弱于运动服饰。

户外露营热,新赛道增长空间可期

受到严格的疫情防控措施以及出入境限制的影响,国内长途旅游及海外出游受限,带动城市近郊户外露营活动的替代需求兴起。2022 年五一期间,露营搜索量环比节前上涨 151%,同比去年上涨近 3 倍。

户外露营热带动了相关户外产品的销售。《百度× 京东 618 消费趋势洞察报告》也显示,2022 年 618 期间便携桌椅床、救援装备、帐篷/垫 子、野餐用品成交额同比增速分别达 541%、227%、165%、142%。 中长期,对标发达国家,我国露营人口渗透率仍较低,未来增长潜力大。

家纺:聚焦渠道优化,行业集中度有望稳步提升

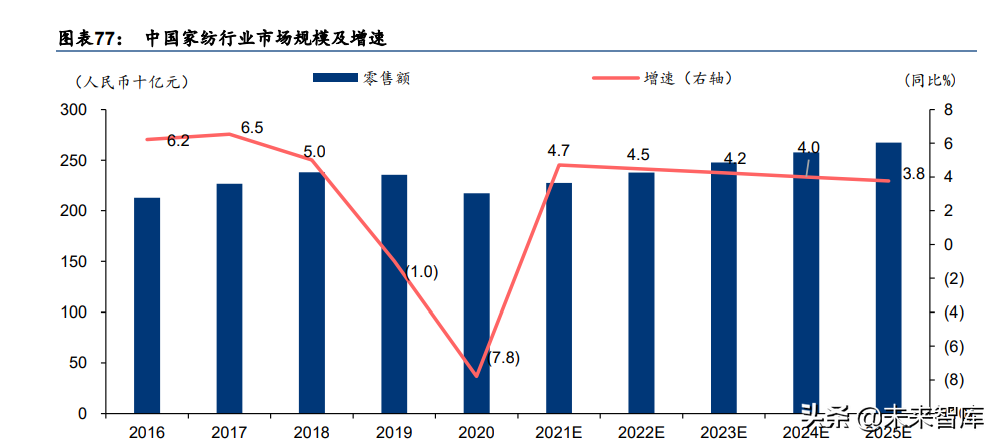

家纺行业受疫情的影响,近年来增长低迷。根据Euromonitor的数据,2019/2020年,家纺行业市场规模同比下跌1.0/7.8%。疫情也改变了消费者的生活习惯,消费者居家生活及办公时间更长,带动对家纺产品的需求。行业在短期或将受到消费情绪疲软以及高基数的影响,而长期需要把握消费升级的趋势,加强品牌建设以及差异化的产品策略。并且积极拥抱渠道线上化的趋势和线下门店服务质量。该行预期市场份额将继续向行业龙头集中。

图片来源微信公众平台

图片来源微信公众平台 纺织制造:供应链扰动逐步恢复正常

纺织制造行业在下半年有望从多个负面因素拖累中逐步恢复。

(1)新冠病毒毒性降低,纺织产业链主要所在地东南亚和中国的疫情封控措施有望陆续放松

(2)全球物流逐步恢复

(3)原材料成本开始下行

(4)人民币兑美元汇率同比贬值。

但下半年欧美市场需求扰动或成为新的风险点。长期来看,龙头企业因领先的生产质量,交付条款以及环保和员工管理的优势,将持续的获取市场份额,并提升利润率水平。来源:全球纺织网

400-823-9878

400-823-9878

1

1

2022-09-02

2022-09-02 3032

3032